Tỷ lệ nợ xấu năm 2019 của nhiều ngân hàng giảm mạnh là tín hiệu đáng mừng để đương đầu với khó khăn. Ảnh: ST

Nợ xấu đã giảm

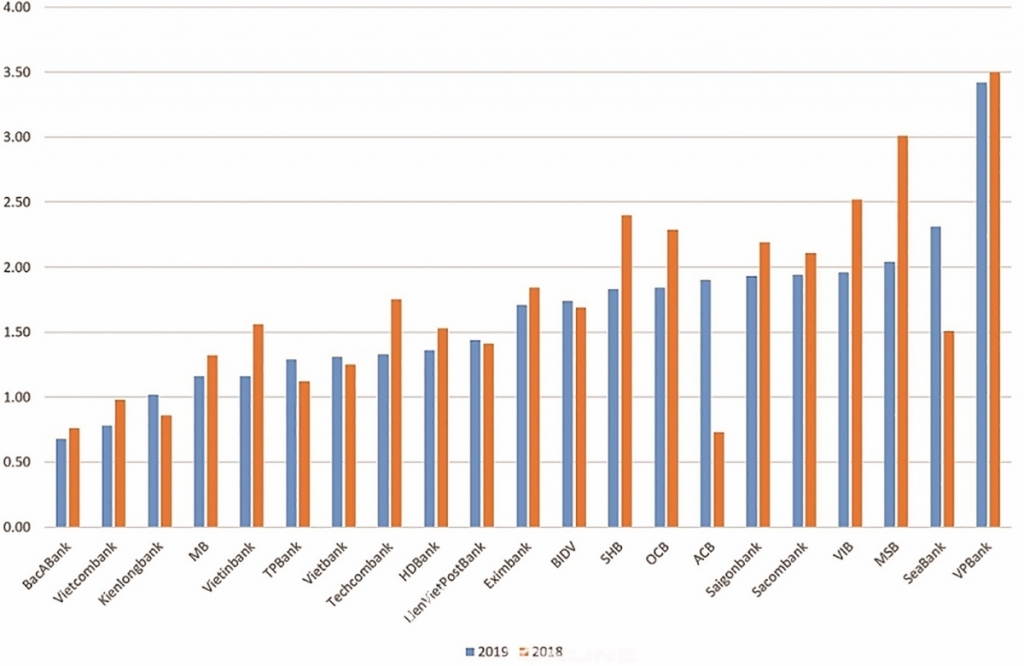

Báo cáo tài chính năm 2019 của các ngân hàng đã ghi nhận thêm nhiều thành viên gia nhập “câu lạc bộ” lợi nhuận trên 10.000 tỷ đồng. Đáng chú ý là tỷ lệ nợ xấu/cho vay của phần lớn các ngân hàng đang có xu hướng giảm. Theo khảo sát tại 22 ngân hàng đã công bố báo cáo tài chính năm 2019, tính đến cuối năm 2019, tổng nợ xấu của 22 ngân hàng là trên 79,78 nghìn tỷ đồng, giảm nhẹ so với mức gần 80,3 nghìn tỷ đồng vào cuối năm 2018. Tỷ lệ nợ xấu/cho vay khách hàng của nhóm theo đó đã giảm xuống còn 1,47% từ mức 1,72% hồi đầu năm. Có tới 17/22 ngân hàng ghi nhận tỷ lệ nợ xấu giảm.

Trong đó, ACB, BacABank và Vietcombank có tỷ lệ nợ xấu thấp nhất hệ thống chưa tới 1% và đều cải thiện chất lượng nợ. Cụ thể, nợ xấu của ACB là gần 1.450 tỷ đồng, giảm 13% so với năm 2018, trong khi tín dụng của ngân hàng này tăng tới 16,8%, giúp đưa tỷ lệ nợ xấu giảm từ 0,73% xuống 0,54% – mức thấp nhất hệ thống. Theo sau là BacABank với tỷ lệ nợ xấu ở mức 0,68% và Vietcombank 0,78%. Ngoài ra, MSB dẫn đầu về đà giảm tỷ lệ nợ xấu trong năm 2019, từ 3,01% xuống 2,04%. Giá trị nợ xấu giảm 11% xuống 1.300 tỷ đồng trong khi dư nợ cho vay vẫn tăng 31% lên 63.594 tỷ đồng. Riêng nợ có khả năng mất vốn giảm 21% xuống 981 tỷ đồng.

Ngân hàng xử lý được nhiều nợ xấu trong năm qua có thể kể đến là VietinBank khi giá trị nợ xấu của ngân hàng này giảm mạnh từ 13.691 tỷ đồng xuống còn 10.813 tỷ đồng, trong đó nợ nhóm 5 giảm 21% từ 9.470 tỷ đồng xuống còn 7.204 tỷ đồng; tỷ lệ nợ xấu vì thế cũng giảm từ mức 1,58% năm 2018 về còn 1,16% năm 2019.

Mặc dù đã xử lý được số lượng nhiều, nhưng tính riêng 3 ngân hàng lớn nhất Việt Nam là Vietcombank, VietinBank, BIDV, giá trị nợ xấu đã chiếm tới gần 44% nợ xấu toàn hệ thống, khoảng 36.000 tỷ đồng.

Trong bức tranh trái ngược lại, hệ thống vẫn còn một số ngân hàng có tỷ lệ nợ xấu cao, thậm chí là tăng lên, vượt mức 3% theo quy định. Trong đó, VPBank tuy giảm nhẹ tỷ lệ nợ xấu từ 3,5% của năm 2018 xuống mức 3,42% năm 2019 nhưng lại vượt mức 3% mà Ngân hàng Nhà nước (NHNN) đưa ra. Ngân hàng này cho biết đã giảm tỷ lệ nợ xấu của ngân hàng mẹ bao gồm cả dư nợ tại Công ty quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) từ 4,01% cuối năm 2018 xuống còn 2,18% và hoàn tất xử lý trái phiếu đặc biệt. Ngoài ra, một số ngân hàng có tỷ lệ nợ xấu tăng như LienVietPostBank với mức tăng gần 21% về giá trị, khiến tỷ lệ nợ xấu tăng từ mức 1,41% năm 2018 lên 1,44% năm 2019. TPBank cũng tăng giá trị nợ xấu 43%, khiến tỷ lệ nợ xấu tăng từ 1,12% lên 1,29%…

Nguồn lực được cải thiện

Điểm đáng mừng khi nói về vấn đề nợ xấu ngân hàng trong thời gian qua là nguồn lực để xử lý nợ xấu đã được cải thiện đáng kể, khiến “cục máu đông” nợ xấu đang dần tan. Lợi nhuận tăng trưởng mạnh trong năm qua cũng giúp các ngân hàng có thêm nguồn lực để xử lý nợ xấu. Hiện Vietcombank đang giữ vị trí nhất bảng khi lợi nhuận lên tới 23.155 tỷ đồng, tăng 26,7% so với năm trước và vượt 13% kế hoạch năm. Tiếp sau là Agribank đạt 12.700 tỷ đồng, BIDV đạt 10.768 tỷ đồng, Techcombank đạt hơn 12.800 tỷ đồng…

Bên cạnh lợi nhuận, các ngân hàng cũng đã tăng thêm nguồn lực đối ứng nợ xấu. Theo quy định, các ngân hàng sẽ phải trích lập dự phòng rủi ro cho các khoản nợ xấu. Vì thế, trong năm qua, khá nhiều ngân hàng đã mua lại nợ xấu đã bán cho VAMC để tự xử lý, trong đó bao gồm cả việc xử lý bằng nguồn dự phòng rủi ro tín dụng. Do vậy, tỷ lệ bao phủ nợ xấu (LLC – được tính bằng số dư dự phòng rủi ro của các khoản nợ xấu/nợ xấu) tại nhiều ngân hàng đã tăng mạnh so với năm trước.

Tiêu biểu như tại Vietcombank, mặc dù nợ xấu giảm mạnh về còn hơn 5.700 tỷ đồng, nhưng số dư dự phòng rủi ro của ngân hàng này vẫn tăng thêm 123 tỷ đồng lên trên 10.400 tỷ đồng, qua đó nâng tỷ lệ bao nợ xấu tăng lên mức cao nhất trong hệ thống là 182% từ mức 165,4% hồi đầu năm 2019. Một số ngân hàng khác cũng có tỷ lệ bao phủ nợ xấu năm 2019 tăng lên trên ngưỡng 100% như VietinBank tăng từ 94,9% lên 119,7%, MB với 110,5%, BacABank với 131,45%… Tuy vậy, vẫn còn một số ngân hàng có tỷ lệ này ở mức khá thấp như Saigonbank là 40,9%, SeABank là 49,5%, VPBank là 46,4%…

Theo các chuyên gia, tỷ lệ bao phủ nợ xấu ảnh hưởng đến lợi nhuận của các ngân hàng nhưng lại là nguồn lực cần thiết để xử lý nợ xấu. Tuy nhiên, với việc ngân hàng tăng mạnh về lợi nhuận như trên thì việc tăng tỷ lệ bao phủ này là điều dễ hiểu.

Tỷ lệ nợ xấu trên dư nợ cho vay năm 2019 và 2018 của một số ngân hàng. Biểu đồ: H.Dịu.

Nợ xấu có ngại COVID-19?

Theo báo cáo nghiên cứu của các chuyên gia Công ty Chứng khoán SSI, ngành ngân hàng sẽ chịu tác động tiêu cực trong ngắn hạn từ dịch COVID-19 đang lan rộng toàn thế giới. Vì thế, ngoài giảm tốc tộ tăng trưởng tín dụng cũng đặt ra lo ngại về việc gia tăng nguy cơ nợ xấu. Các ngân hàng đánh giá, những khách hàng chịu ảnh hưởng nặng nề nhất của dịch COVID-19 là các doanh nghiệp trong các lĩnh vực vận tải, kho bãi; lưu trú; du lịch, nhà hàng – ăn uống… cùng các doanh nghiệp có thị trường xuất khẩu và nguồn nguyên liệu nhập khẩu chính từ Trung Quốc… Những doanh nghiệp trong các lĩnh vực này chiếm lượng khá lớn trong số các khách hàng của các ngân hàng, do đó nguy cơ gia tăng nợ xấu là khó tránh khỏi.

Theo ước tính của VPBank, tổng số khách hàng của VPBank bị tác động trong đợt dịch bệnh COVID-19 có thể lên tới gần 1.000 doanh nghiệp và có thể gia tăng nếu tình hình diễn biến phức tạp hơn và kéo dài.

Ông Phạm Toàn Vượng, Phó Tổng giám đốc Agribank cho hay, Agribank chưa đánh giá được có bao nhiêu khách hàng bị thiệt hại và số lượng thiệt hại, song chắc chắn dịch bệnh sẽ ảnh hưởng đến dòng tiền trả nợ của khách hàng với ngân hàng. Theo đó, việc xuất khẩu nông sản của Việt Nam sang Trung Quốc sẽ bị ảnh hưởng nặng nề, trong khi trong cơ cấu cho vay của Agribank, nông nghiệp chiếm tới 70%. Điều này cũng có thể tác động làm gia tăng nguy cơ nợ xấu.

Tuy nhiên, theo các chuyên gia, mặc dù tiềm ẩn nợ xấu là có thật nhưng nếu các ngân hàng chủ động vào cuộc thì có thể giải quyết được những khó khăn này. Vì thế, NHNN mới đây đã ban hành văn bản đề nghị các tổ chức tín dụng chủ động nắm bắt tình hình sản xuất kinh doanh, rà soát, đánh giá mức độ thiệt hại, ảnh hưởng của khách hàng đang vay vốn do dịch COVID-19 để thực hiện cơ cấu lại thời hạn trả nợ, miễn giảm lãi vay, tạm thời giữ nguyên nhóm nợ cho khách hàng đối với các khoản nợ bị ảnh hưởng bởi dịch COVID-19 và có dư nợ gốc và/hoặc lãi đến kỳ hạn trả nợ trong khoảng thời gian từ ngày 23/1/2020 và đến ngày 31/3/2020, cho đến khi NHNN ban hành thông tư hướng dẫn về vấn đề này.

Vì vậy, nhiều ngân hàng đã đồng loạt vào cuộc đưa ra hàng loạt giải pháp như tung ra các gói tín dụng ưu đãi, giảm lãi suất cho vay, cơ cấu thời hạn trả nợ song vẫn được giữ nguyên nhóm nợ, ưu đãi phí trả nợ trước hạn… cho khách hàng chịu ảnh hưởng. Với quyết định này, các ngân hàng cho biết có thể phải hy sinh một phần lợi nhuận nhưng đây là một hành động cần thiết để hỗ trợ khách hàng, bởi khi khách hàng khó khăn thì chất lượng tín dụng có thể bị ảnh hưởng, nợ xấu vì thế có thể tăng lên thì sẽ quay trở lại tác động trực tiếp đến chi phí và lợi nhuận ngân hàng.

Hơn nữa, để phòng ngừa rủi ro khi các ngân hàng thực hiện cơ cấu lại nợ trong đợt dịch bệnh này, văn bản của NHNN cũng đã kèm theo yêu cầu các tổ chức tín dụng phải đánh giá mức độ thiệt hại, ảnh hưởng, khả năng tài chính và khả năng trả nợ của khách hàng sau khi được cơ cấu lại thời hạn trả nợ. Bên cạnh đó, tổ chức tín dụng cũng phải chủ động thực hiện miễn giảm lãi vay, cơ cấu nợ theo một cách chặt chẽ, an toàn, đúng đối tượng; phòng ngừa, ngăn chặn việc lợi dụng cơ chế để phản ánh sai lệch chất lượng tín dụng.

Qua bài viết Ngân hàng đương đầu với dịch Covid-19: Nỗi lo nợ xấu gia tăng, hy vọng diaocxanh24h.vn có thể giúp bạn có thêm thông tin.